今月に入って2021年の資産推移と評価損益と配当金を公開しましたが

2020に年明けに公開した実現損益と年間の入金額も公開してみようと思います。

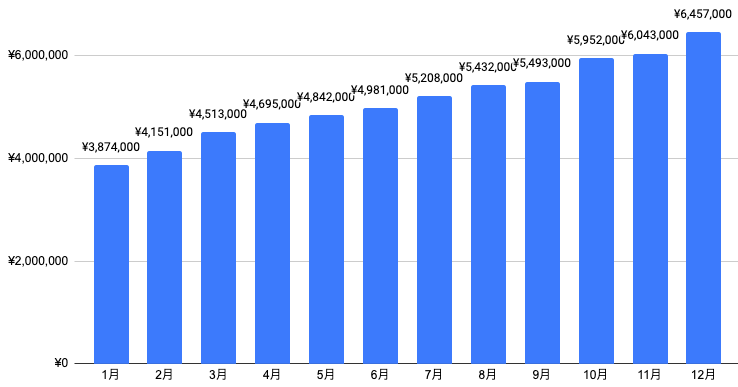

上記、投資総額はiDeCo分も含めています。

2020年12月末時点で約370万円だったので

1年間で約275万円増加しています。

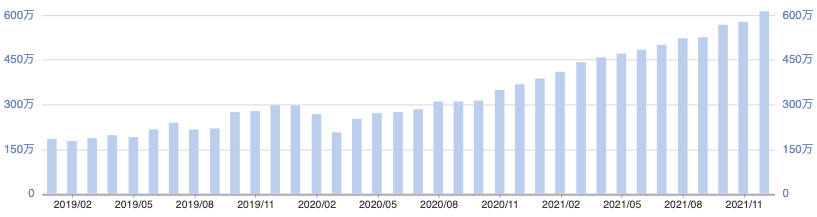

iDeCoを除いた過去3年間の資産推移が

こんな感じなので2021年は飛躍の年と言えます。

大幅増加の原因は、前回のお話ししましたが

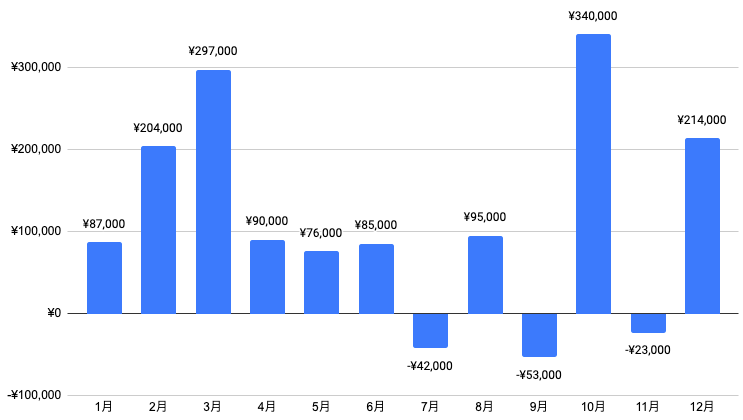

上記は2021年の評価損益のグラフです。

とにかく評価益が多かったです。

3月までのコロナショックからのリバウンド的な株高、あとはインデックス投資銘柄の割合を増やしたことが大きいです。

では実現損益ですが

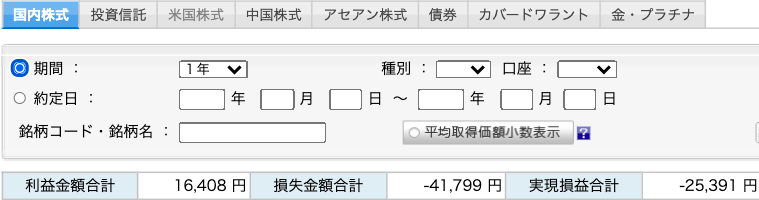

まず日本株ですね。

実現損益マイナス25,391円

2020年がマイナス88,572円だったので少し改善しています。

というか2021年の時点でほとんど日本株を保有していなかったです。

貸株金利目的で保有していた残り少なかった個別株と

高配当目的で保有していた上場新興国債券(1566)を損切りしたのが実現損の要因です。

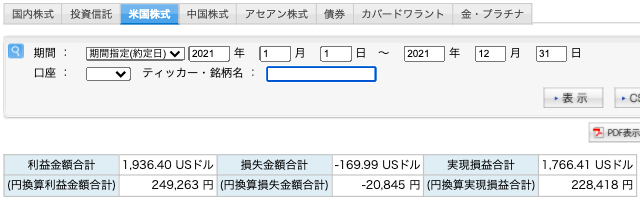

次に米国株です。

実現損益プラス228,418円

インデックス投資の割合を増やすため含み益が多かった高配当株を大量に売却したためです。

日本株と米国株の合計でプラス203,027円でした。

2020年がマイナス317,620円だったのでかなり改善しました。

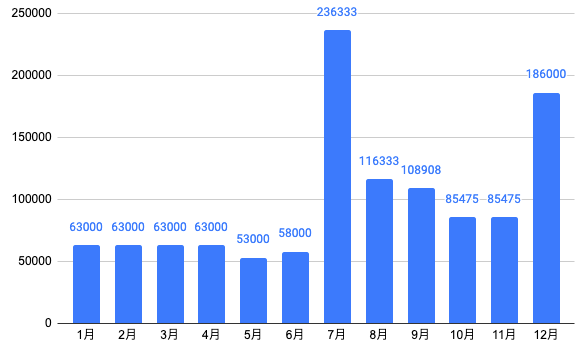

合計で約118万円になります。

ボーナス月の7月と12月は多めでした。

2021年後半の入金額が多いのは、つみたてNISAを始めたばかりで2021年前半は入金配分を様子見していたためです。

2020年の合計が82万円でした。

平均で月3万円増やしていますが

入金額を大幅に増やした要因は

・本業昇給、ブログ、Youtube収益化などによる収入増。

・保険、スマホ代の見直しなどによる支出減。

・インデックス投資をメインにしたのでキャッシュの割合を減らした。

といったところです。

高配当投資の頃は投入資金に余力を残してましたが、長期で株価上昇を狙えるインデックス投資なら出し惜しみする必要がないと判断。

生活費以外はほぼ投資に回しています。

2020年が100%高配当から年末には80%高配当、20%インデックスといった割合でしたが

2021年は半々くらいの割合からほぼインデックス投資にスタイルを変化しました。

それにより保有銘柄を売却すること自体がかなり減ったので実現損益が気にならなかったです。

投資に自信が持てたことにより入金額が増え、さらに資産が増えるという好循環を味わった年でした。

ただ2022年は2021年ほど株高を期待できなさそうなので

あまり派手にポートフォリオは動かさずインデックス投資メインで慎重に行きたいと思っています。

ほぼインデックスオンリーの現在のポートフォリオでどれくらい善戦できるのか挑戦していきます。

コメント