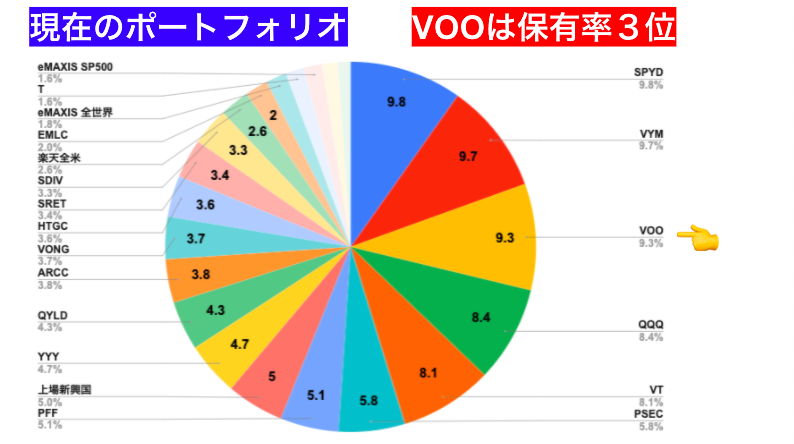

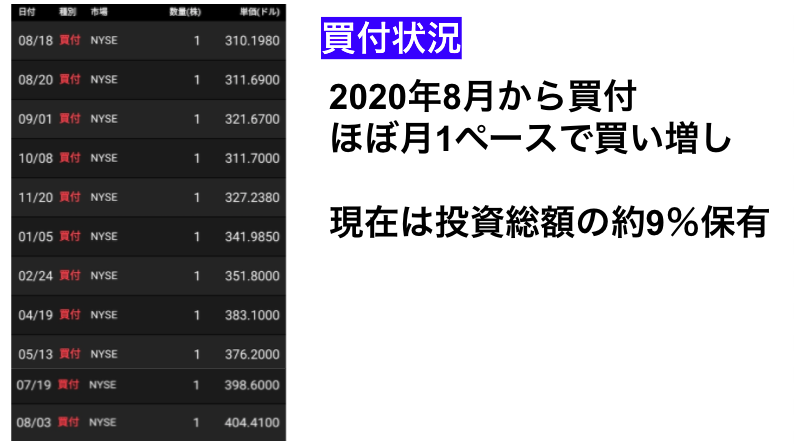

VOOは私のポートフォリオでSPYD、VYMに次ぐ保有額です。

総投資額の9%にあたります。

VOOの買付を始めて1年が経過したので運用状況を報告致します。

今回はすでにYoutube版を作成しています。

こちらになります。

Youtube版ではVOOをお勧めする投資スタイルなどを解説しています。

VOOの運用にご興味ある方はぜひご視聴ください。

ポートフォリオの詳細については別の記事で解説しています。

よろしければご参考ください。

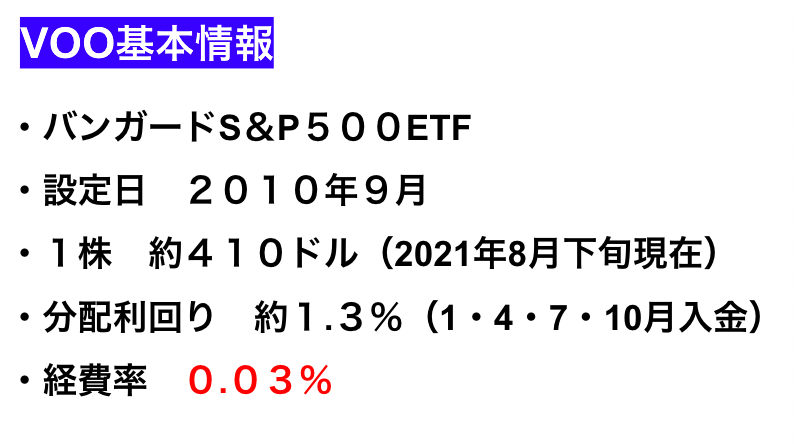

特筆すべきは経費率の安さだと思います。

長期保有には有り難いです。

S&P500という米国を代表する上場大企業500社を組み入れたETFです。

現在の組み入れ上位は下記になります。

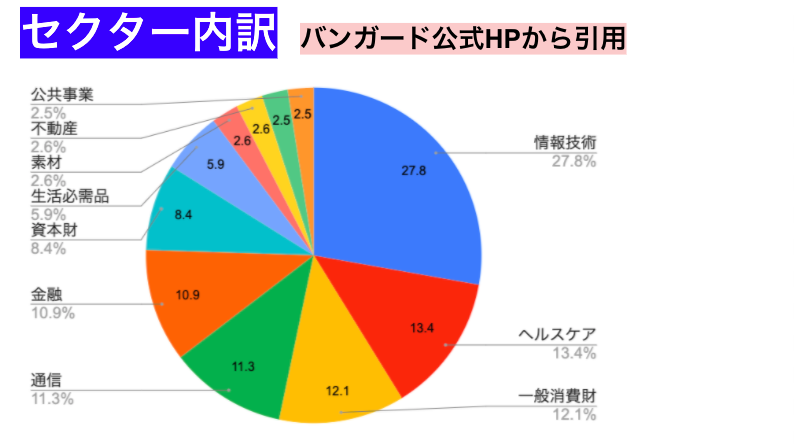

500社ありますが、ここ数年GAFAMが全体の2割を占めています。

それだけGAFAMの業績が好調なのですが。

GAFAMが多いため情報技術と通信で全体の4割を占めます。

金融と不動産は少ないです。

それのおかげか

コロナショック時の下落率は低かったです。

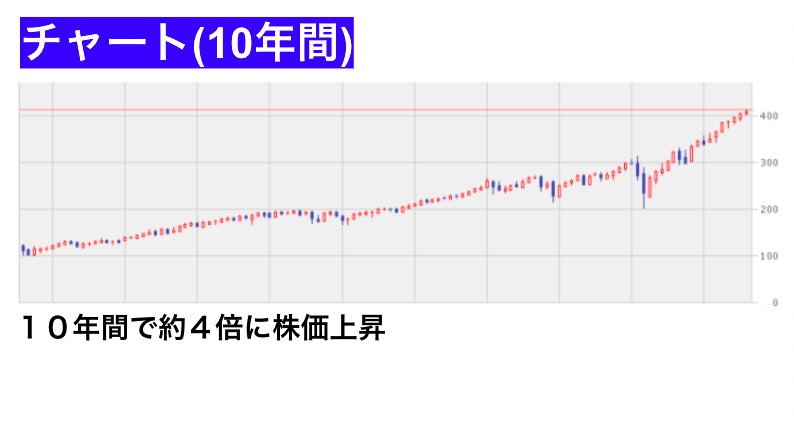

コロナショック後のリバウンドのためか10年チャートを見てもこの1年の上昇率は高いです。

10年で株価は約4倍になっています。

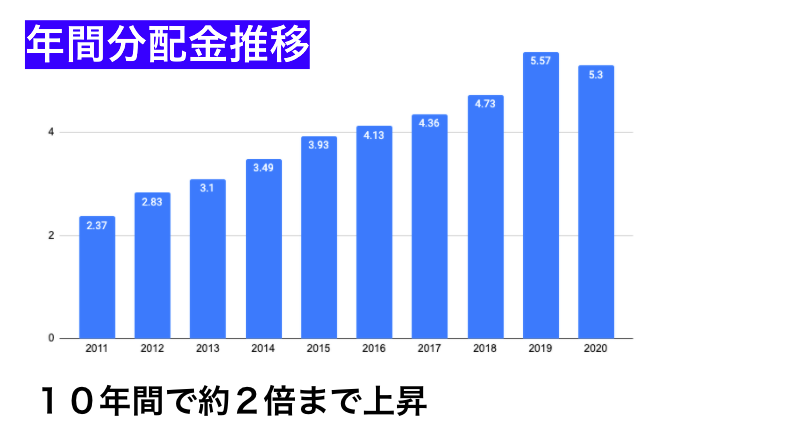

利回りは低いですが分配金も10年で2倍になっています。

株価の上昇によっては今後も増配を期待できそうです。

この1年の買付状況です。

株価が高いのであまり頻繁に買い増していません。

結果的にほぼ月1ペースとなりました。

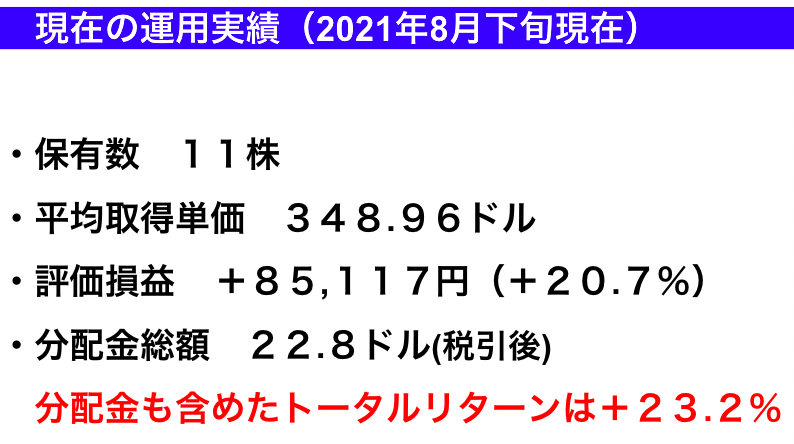

定期的に買い増した上で年間20%超えの評価益があるので

いかに安定して株価が上昇していたのかがわかります。

この1年の株式が好調だったとはいえVOOはVT、VYMと比べてもほとんど株価が停滞する時期がなかったです。

今後は世界情勢的に下落局面が増える可能性があるので、保有を続ける握力を求められ買い増しのタイミングがシビアになる可能性があります。

そのため今後も総投資額の10%以内の保有に留めます。

保有比率を見直す必要があるかもしれないのですが

今までの実績とETFの性質を考察する限り、これからも株価上昇と増配は期待できると思っています。

最近インデックスのレバレッジETF、投信が流行っているので手を出そうか迷っています。

しかしS&P500ならレバレッジをかけずとも年間20%上昇が見込める可能性があるので

下手に経費率が高くて下落幅も大きいレバレッジ系に手を出すなら標準のS&P500を買い増した方が良いのかと思ったりします。

今後も保有銘柄の運用状況を毎月ご報告致します。

コメント