前回、先月分の資産状況と配当金額を報告しました。

今回は2020年12月現在の保有銘柄の総投資額に対する比率と評価損益を報告します。

現在の総投資額は350万円程です。

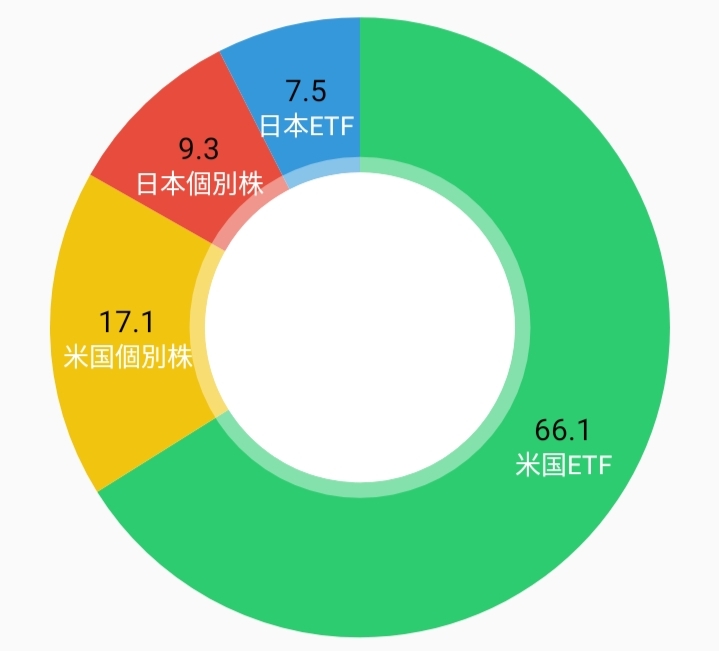

下記の%は総投資額に対する保有比率になります。

保有比率が高い順に掲載しています。

また評価損益は前月→今月で表記。

グラフを作成してみたのですが如何せん保有数が多いのでグラフに収まりませんでした、、

上位10銘柄くらいなら大丈夫なんですが保有銘柄すべて報告したいので今回もテキストのみで羅列させていただきます。

・SPDR ポートフォリオS&P 500 高配当株式ETF(SPYD) 10.8% (評価損益プラス0.1→プラス13.8%)

・上場新興国債券(1566) 7.5% (評価損益マイナス11→マイナス8.1%)

・iシェアーズ 優先株式&インカム証券 ETF(PFF) 6.9% (評価損益マイナス8.8→マイナス6.1%)

・アンプリファイ・ハイ・インカム・ETF(YYY) 6.6% (評価損益マイナス15→マイナス6.1%)

・インベスコQQQ 信託シリーズ1 (QQQ) 5.5% (評価損益マイナス6→プラス2.6%)

・プロスペクト・キャピタル (PSEC) 5.3% (評価損益マイナス20→マイナス20%)

・バンガード・S&P500 ETF (VOO) 5.1% (評価損益マイナス2.8→プラス2.6%)

・SPDR ブルームバーグ・バークレイズ短期ハイイールド債券ETF(SJNK) 4.2% (評価損益マイナス7→プラス4.6%)

・バンガード・米国高配当株式ETF (VYM) 3.7% (評価損益マイナス2.1→プラス6%)

・ウィズダムツリー 米国ハイイールド社債ファンド(HYZD) 3.1% (評価損益マイナス0.7→プラス2.6%)

・ヴァンエック・ベクトル・JPモルガン新興国債券ETF(EMLC) 3.1% (評価損益マイナス3.9→プラス1%)

・グローバルX スーパーディビィデンド-世界リート ETF(SRET) 3.1% (評価損益プラス0.3→プラス11.6%)

・ベルトラ (7048) 3% (評価損益マイナス26→マイナス10%)

・ハーキュリーズ・キャピタル(HTGC)2.8% (評価損益プラス2.5→プラス18.5%)

・中村超硬 (6166) 2.5% (評価損益マイナス8.8→マイナス5.5%)

・ペッパーフードーサービス(3053) 2.5% (評価損益マイナス37→マイナス29.8%)

・iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF(HYG) 2.4% (評価損益マイナス2.2→マイナス6.8%)

・ヴァンエック・ベクトル新興国ハイ・イールド債ETF(HYEM) 2.4% (評価損益マイナス3→プラス0.8%)

・グローバルX NASDAQ100・カバード・コール ETF (QYLD) 2.2% (評価損益プラス2.9→プラス3.4%)

・グローバルX スーパーディビィデンド-世界株式 ETF (SDIV) 2% (評価損益プラス0.7→プラス12.4%)

・AT&T (T)1.9% (評価損益マイナス20→マイナス10%)

・エイリス・キャピタル(ARCC) 1.7% (評価損益マイナス12→プラス3.4%)

・バンガード・トータル・ワールド・ストックETF (VT) 1.7% (評価損益マイナス1.7→プラス5.8%)

・SPDR ダウ・ジョーンズ・インターナショナル・リアル・エステート ETF(RWX) 1.6% (評価損益マイナス25→マイナス18.6%)

・アルトリア・グループ (MO) 1.5% (評価損益マイナス21→マイナス16.5%)

・ブリティッシュ・アメリカン・タバコ(BTI) 1.4% (評価損益マイナス8.7→プラス0.2%)

・テリロジー (3356) 1.3% (評価損益マイナス4.5→マイナス4.6%)

・iシェアーズ 先進国(除く米国) REIT ETF(IFGL)1% (評価損益マイナス24→マイナス16%)

・アーチロック(AROC) 0.9% (評価損益マイナス24→プラス13%)

・ベクター・グループ(VGR) 0.8% (評価損益マイナス17.7→マイナス4.8%)

・センチュリーリンク(LUMN) 0.8% (評価損益マイナス29→マイナス18%)

・バンガードラッセル1000グロース株ETF (VONG) 0.7% (評価損益プラス2.8%) ※先月に初買付のため前月比なし

日本株ETFは上場新興国債券(1566)のみです。実質外国株ですが一応日本株扱いにしています。

先月と比べると

米国株の高騰により日本個別株の保有比率が少し下がりました。

また、米国個別株を売却し米国ETFを買い増したので、より米国ETFの割合が増えました。

先月と比べて日米合わせてETFが72.8%→73.6%と少し増加。

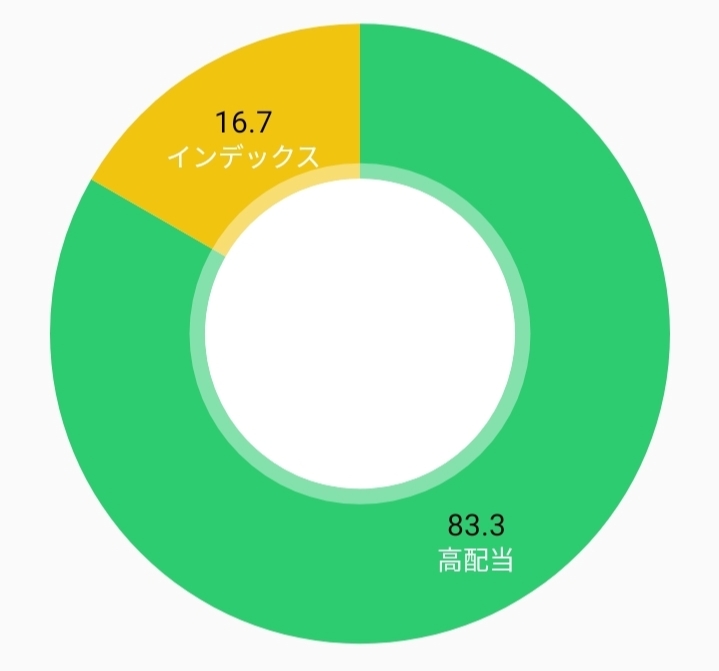

今月から高配当銘柄とインデックス投資用銘柄の比率をグラフ化しました。

自分としては配当利回り3%以下は高配当銘柄ではないと位置付けているのでVYMはギリギリインデックス投資用銘柄とします。

該当するのがVYM・VOO・QQQ・VT・VONGですが合計は16.7%となりました。

上記保有銘柄は株価上昇率が高く、全て評価益があります。

やはりキャピタルゲインの性能は高く、総資産の底上げになります。

今後もインデックス投資銘柄の比率を上げる予定です。

減配により一時下落していた保有比率1位のSPYDも急騰したので評価益がかなり増加しました。

保有銘柄は軒並み高騰しましたが特にインデックス銘柄の伸び率が高かったです。

グラフでも示した通り、まだまだ高配当銘柄が多いので、ポートフォリオの構成については試行錯誤です。

ポートフォリオはバランスが重要なので保有比率の確認は自分自身が一番勉強になります。

たった1ヶ月でも前月と見比べると少しずつですが確実にポートフォリオに変化があるので、資産の推移や投資手法を見つめ直すきっかけになります。

記録を積み重ねていくことが大事だと思うので今後もご報告していきます。

コメント