保有中の銘柄による配当金・分配金の報告です。

毎月配当か四半期(3ヶ月毎)配当の銘柄を20種ほど保有しているので平均して毎週3銘柄前後の配当金の入金があります。(少額ですが)

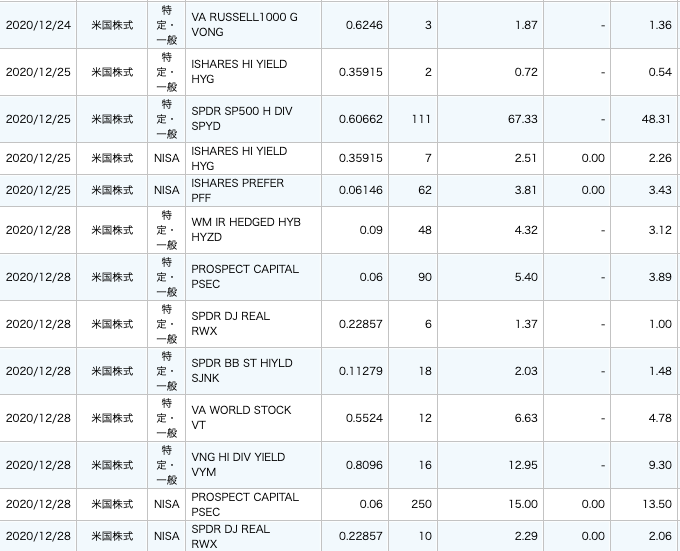

下記が2020年12月4~5週に入金があった銘柄です。

今月はかなり多めで11銘柄あります。

合計で103.61ドルいただきました!

・バンガードラッセル1000グロース株ETF (VONG)

1株0.6246ドル

特定口座で3株

合計で税引き後1.36ドル

利回り0.77%

評価損益プラス1.4%

・バンガード・トータル・ワールド・ストックETF (VT)

1株0.5524ドル

特定口座で12株

合計で税引き後4.78ドル

利回り1.68%

評価損益プラス2.5%

VONG・VTとも初めての分配金です。

利回りは低く、完全にインデックス投資用として保有している銘柄です。

分配金は気に留めてなかったですが、もらえるモノは素直に嬉しいですね(笑)

まだ保有して3ヶ月足らずですが、少しずつ株価が上がって含み益が出て楽しいところがインデックス投資の醍醐味かと思います。

・バンガード・米国高配当株式ETF (VYM)

1株0.8096ドル

前回(3ヶ月前)分配額0.7053ドル

特定口座で16株

合計で税引き後9.3ドル

利回り3.2%

評価損益プラス3.5%

前述のETFより少し利回りが高めのVYMですが

VYMは私の中でちょうど高配当とインデックス投資の中間の存在だと思っています。

まだ買付始めて5ヶ月ですが株価も順調に上昇を続け含み益もあります。

分配金も今回増配で10年連続の増配とのこと。

高配当投資とインデックス投資が両方楽しめる長期投資にはうってつけの銘柄と言えます。

まだ投資額も少ないので今後も少しずつ買い増しいく予定です。

・SPDR ポートフォリオS&P 500 高配当株式ETF(SPYD)

1株0.60662ドル

前回(3ヶ月前)分配額0.26357ドル

特定口座で111株

合計で税引き後48.31ドル

利回り5%

評価損益プラス11%

SPYDは総投資額の10%を超える銘柄です。

コロナショック前後に買い増していたので最近の株高でかなり含み益が出来ました。

コロナ後の暴落と減配で一時人気が落ちていましたが、今回は前年比で増配。

結局年間トータルで前年比6%程度の減配だったのでホルダーを安堵させてくれました。

コロナ前までが好調過ぎたので十分だと思います。

保有比率が高いのでしばらく買い増していませんが、今後も株価上昇と増配は期待できる銘柄なので迷わずホールドです。

・iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF(HYG)

1株0.35915ドル

前回(先月)分配額0.35902ドル

NISA口座で7株、特定口座で2株

合計で税引き後2.8ドル

利回り4.9%

評価損益マイナス6.8%

・ウィズダムツリー 米国ハイイールド社債ファンド(HYZD)

1株0.09ドル

前回(先月)分配額0.0875ドル

特定口座で48株

合計で税引き後3.12ドル

利回り5.68 %

評価損益マイナス1.85%

・SPDR ブルームバーグ・バークレイズ短期ハイイールド債券ETF(SJNK)

1株0.11279ドル

前回(先月)分配額0.1161ドル

NISA口座で10株、特定口座で6株

合計で税引き後3.06ドル

利回り5.8%

評価損益マイナス4.7%

HYG・HYZD・SJNKは米国の債券ETFです。

どれも高い利回りを誇る債券ですが格付けの低いハイイールド債券になります。

1年近く保有してみた感想ですが

・普段は価格安定。コロナショックで2割くらい株価下落。株価の戻りはイマイチでした。

・でも分配金はけっこう安定。

こんな感じです。

大幅減配や無配が多かった個別高配当株と比べてになりますが、株価に比例して分配金はずっと利回り4%以上はキープされていました。

ハイイールド債券だとしても基本的に安定しています。

何より毎月分配が魅力的です。

私としては下手な個別株よりは全然高配当投資に合っていると思います。

当然大量保有は厳禁ですが。

ハイイールド債券トータルではけっこう保有率があるのでしばらく買い増していませんが

利回り4%以上の分配があるうちは保有は継続です。

・iシェアーズ 優先株式&インカム証券 ETF(PFF)

1株0.06146ドル

前回(先月)分配額0.26859ドル

NISA口座で62株

合計で3.43ドル

利回り4.8%

評価損益マイナス5.7%

PFFは優先株式を投資対象としたETFです。

毎月分配で当時利回りが6%近くあったことが気に入って年明けにNISAで大量購入。

NISA掛金を使い切りコロナ後に全く買い増しできなかったので現在も含み損を抱えています。

それでも当時マイナス20%の含み損があったのでかなり株価は戻っています。

利回りは十分で何よりNISA口座なので今後もホールドです。

・プロスペクトキャピタル (PSEC)

1株0.06ドル

前回(先月)分配額と変わりなし

NISA口座で250株、特定口座で90株

合計で税引き後17.39ドル

利回り13%

評価損益マイナス13.8%

PSECは毎月配当のBDC銘柄です。

今月も株価は横ばいで分配額も変わらずです。

1年前は利回りの高さに当てられて大量購入。

しかし金融サービス銘柄なのでコロナショック時の下落率は高かったです。

しばらく買い増さなかったのでようやく保有比率が5%を切りました。

これくらいの保有率なら気にならないので保有継続です。

・SPDR ダウ・ジョーンズ・インターナショナル・リアル・エステート ETF(RWX)

1株0.22857ドル

前回(3ヶ月前)分配額0.26859ドル

NISA口座で10株、特定口座で6株

合計で税引き後3.06ドル

利回り2.96 %

米国を除く先進国、新興国の不動産企業や不動産証券(REIT)に投資するETFです。

コロナショックで一時40%近く株価が下落。

分配金も大幅減配。

当時9%あった利回りは3%まで下落。

今後増配する可能性はありますが、ほかにREITの高配当ETFを保有しているのでポートフォリオの整理のため全て売却しました。

・バンガード・S&P500 ETF (VOO)

1株1.3829ドル

前回(3ヶ月前)分配額1.3085ドル

特定口座で5株

合計で税引き後4.98ドル

利回り1.5%

評価損益プラス5.5%

保有を始めて2回目の分配金です。

利回りの低さを考えるとVOOは私の中で初めてのキャピタルゲイン目的オンリーで買ったインデックス投資銘柄です。

まだ保有を始めて4ヶ月ですが順調に含み益は増加しています。

株価が上がれば当然増配も期待できるので分配金も楽しみです。

1~2週分として今までで最大の配当金でした。

できるものなら毎週100ドルを超えたいものです(笑)

資産額増加のため最近はインデックス投資に力を入れていますが、配当金の増加もやはりテンション上がります。

資産が1000万あれば毎週1万円の配当は楽に可能だと思うので、それまでやりがいは感じます。

今後も高配当銘柄の買い増しは継続します。

コメント